Trading Mindset – Think like a Market Maker

Ich möchte dir mit diesem Post und anhand von einigen Beispielen die Idee geben, wie, warum und mit welchen Strategien Market Maker agieren, wie sie agieren und was die Psychologie dahinter ist. Der Markt eröffnet die Möglichkeit für Retail Trader Geld zu verdienen, ABER: Es ist der Marktplatz der MM und es sind ihre Spielregeln.

Market Maker spielen eine entscheidende Rolle für das Funktionieren der Finanzmärkte. Durch die Bereitstellung von Liquidität, Reduzierung der Transaktionskosten und Stabilisierung der Preise, wenn es am Markt „stressig“ ist, gewährleisten sie, dass die Märkte reibungslos und effizient ablaufen. Market Maker unterliegen zwar der Regulierung und Aufsicht, können dennoch erheblichen Einfluss auf die Marktergebnisse haben.

Daher ist es wichtig, dass Trader die Rolle der Market Maker und wie sie agieren verstehen. Vergiss niemals: Du als Trader „betrittst ihren Markt“. Du willst von dem, was dir geboten wird, profitieren. Aber es ist ihr Refugium und ihre Spielregeln.

Market Maker & Liquidity Provider wissen ganz genau, wie der Großteil der Retail Trader denkt, analysiert, entscheidet und tradet. Ebenso wissen sie ganz genau, was gerade auf den Social Media Kanälen gehypt, besprochen und spekuliert wird. Welcher Coin „To The Moon“ gehen wird, ob FEAR oder GREED gerade die Entscheidungen beeinflussen und sie „manipulieren“ FOMO und FUD.

Allerdings muss man „die Kirche im Dorf“ lassen, denn ohne MMs würde es gar keinen Markt geben. Sie stellen die Liquidität zur Verfügung und brauchen welche, um ihre eigenen Aufträge auszuführen, weil auch sie natürlich gewinnorientiert handeln. Sie sind es, die den Handel überhaupt erst durchführbar machen. Und dafür benötigen sie große Mengen an Geld, um damit Kleinhändlern ihre Trades zu ermöglichen, um für jede Position, die auf einer Börse eröffnet wird, die Gegenposition schaffen.

Geht der Retailer Long, geht der MM Short. Geht der Retailer Short, geht der MM Long. Ganz einfach. Egal, wie groß oder klein die Position auch ist. Natürlich macht der MM das heutzutage nicht mehr selbst, sondern mit Hilfe hochkomplex programmierter Algorithmen & Technologien.

Was man dabei aber NIEMALS vergessen darf: Gewinnt der eine, verliert der andere. Und ein MM kann es sich definitiv nicht leisten dauerhaft zu verlieren – dafür hat er seine Strategien. Und es wäre auch unlogisch zu glauben, dass MM der einzelnen Märkte – Asia, London, NY, Brinks etc. – nicht bis zu einem gewissen Grad „zusammenarbeiten“ würden.

Wichtig zu verstehen ist jedoch …

Was macht der Großteil der „klassischen“ Marktteilnehmer / Retail Trader?

Ich spreche jetzt von Markteilnehmern, die ein bisschen mehr machen als Meme Coin Gambling. Also: Er kommt zum Chart, und sieht erstmal lauter grüne & rote Candlesticks (Vector Candles sehen nicht viele 😉) – welche zackige Muster bilden. Kurze Striche, lange Striche, große Wicks, kleine „Stummel“ – rauf, runter, hin her. Er holt sich Indikatoren rein (was ja auch schon ein lukrativer Markt geworden ist), von denen er sich verspricht, dass sie ihm zeigen, wohin der Kurs laufen wird und er so rasch als möglich Geld verdienen kann, weil auf Social Media sprechen gerade alle vom Bullmarket und er will ja nichts verpassen.

Dann beginnt er ein bisschen zu zeichnen > sucht und findet „Pattern“. Linien, Dreiecke, Kanäle rauf runter, Zick Zacks, irgendwas war auch mit EMA Linien. Er packt alles rein, was er je auf You Tube gesehen und in Anleitungen irgendwo gelesen hat. Dann checkt er noch Cheat Sheets auf Google, damit er weiß wo der Kurs hingeht, z.B. „Japanese Candlesticks“.

Drei rote Kerzen in Folge > perfekt, die sind am Chart > „Three Bearish Soldiers“ > „price should rise, cause it’s a bullish reversal“… am besten gleich jetzt „to the moon“. Dann war da noch wo ein Golden Cross und der eine EMA hat den anderen durchkreuzt. Perfekt > Go > Entry > All In. Hebel, wenn schon denn schon > 100 X. Bullish. Geht eh rauf. Todsicher. Willkommen am Börsenfriedhof.

Man muss sich einmal vorstellen, WIE viele „Trader“ es weltweit gibt, die dieselben Entscheidungen auf Basis dessen treffen, was online und in „Schnellsieder Kursen“ an Information über Trading zu finden ist.

Such mal wirklich im Chart nach „3 Bearish Soldiers“und schau, was in Wahrheit die meiste Zeit passiert. Drei rote Candles > kleiner Retrace > Trader freut sich für ein paar Minuten > Stop > Continuation down. Trapped. Out. DAS machen Market Maker.

MM stellen „Fallen“ wo es nur geht. WEIL SIE FÜR DIE LIQIDITÄT AM MARKT ZUSTÄNDIG SIND.

Die wenigsten Trader leisten sich eine Ausbildung und haben Ahnung von technischer und fundamentaler Chartanalyse und haben Zugang zu den „wirklichen“ Informationen oder Wirtschaftsdaten. Über Marktpsychologie und Mindset denken sie meist erst nach, wenn überhaupt, wenn schon eine Menge Geld in den Sand gesetzt worden ist.

Der „ahnungslose“ Trader sieht nur drei Candles in Folge > Change Direction und ist felsenfest der Überzeugung, dass der Kurs sofort hochschießt.

Er hat noch nie davon gehört, dass MM mit bestimmten Moves die Retails dazu bringen wollen ihre Longs oder Shorts zu eröffnen, nur um sie in den nächsten Minuten wieder rauszukicken. Er hat noch davon gehört, dass MM während Retail Long geht, Short Positionen und während Retail Short geht, Longs eröffnen. Weil er sich noch nie überlegt hat, wie es überhaupt möglich ist, auf einer Börse zu kaufen und verkaufen.

Er hat noch nie etwas gehört von PSY HIGH/PSY LOW etc., der Bedeutung von „W & M“ bis auf die kleinsten Timeframes oder „Rise, Retrace, Continuation“, One, two, three Levels, Cycles & Liquidation Zones. Und schon gar nichts von „Letztes Drittel“der Asia Session und NY Reversals und Mid Ranges und was sich in (Vector) Candles & Wicks abspielt … usw. usf.

Wie und warum manipulieren Market Maker die Retail Trader?

- Sie müssen eine große Anzahl von Trader stoppen oder liquidieren, um sich selbst Liquidität zu verschaffen, da sie große Menge an Geld für die Ausführung ihres Handels benötigen. Auch Market Maker müssen „Targets“ erfüllen.

- MM wollen Assets zu einem günstigeren Preis kaufen – „Buy The Dip“-, um höhere Gewinne zu erzielen. Denn würden Market Maker, Banken und Institutionen anfangen, große Mengen zu kaufen, würde das den Preis immer weiter in die Höhe treiben, so dass sie keine Gewinne mitnehmen können. Allerdings sinken Preise nicht von selbst. Die Verkäufer müssen die Käufer „übertreffen“, um die Preise zu senken. Und dafür muss es Gründe geben, sonst wird nicht „massenhaft“ zur gleichen Zeit verkauft.

- Und sie müssen sich etwas einfallen lassen, wenn das Vertrauen wieder mal „im Keller“ ist, dass Investoren ihre Gelder wieder in den (Krypto) Markt fließen lassen. Bedeutet: Es steht alles in Korrelation mit Inflation, laufenden Wirtschaftsdaten, Leitzinsen und (Geo)Politischen Ereignissen etc.

Deshalb „müssen“ MM manipulieren.

Z.B. mit positiven oder negativen FAKE NEWS und schon blüht der Handel mit FOMO-Käufen oder -Verkäufen. Oder mit Kooperationen sogenannter Influencer auf Social Media > Bitcoin, XY Coin > Lets go…. „To the Moon“.

Und am meisten manipulieren sie basierend auf der „Technischen Analyse“. Das Candlestick Beispiel zeigt es perfekt.

Aus- und Durchbrüche von Support & Resistance Zonen, bzw. EMAs

Neben “Fake” Breakouts sind Stop Hunts an den Key Points dabei sehr beliebt. MM wissen ganz genau, dass die Trader ihre Orders, im Normalfall mit sehr engem Stop Loss, an Support & Resistance und den relevanten EMAs setzen. Und gewinnen dabei mehrfach: Sie setzten die Intention und ziehen das Interesse auf das Momentum. Täuschen eine Rejection des Kurses vor, denn warum wird ein „Preis abgelehnt“, wenn er kurz darauf wieder an den Punkt zurückkommt?

Lange Wicks sind psychologische Trigger, die den Trader glauben lassen sollen, dass kein Interesse an dem Preis herrscht. Sie platzieren beim Drop durch den Support weiter ihre eigenen Longs zum niedrigst möglichen Preis und liquidieren beim aggressiven Rise up die Shorts der Retailer und umgekehrt.

Platzieren bei einem aggressiven Move up über die Resistance Ihre Shorts zum höchst möglichen Preis, killen die SLs der Shorts und gaukeln vor, dass die RES durchbrochen und der Preis höher geht und holen sich die Liquidität aus den Longs, welche die Trader mit knappen SL bei Ausbruch unter die RES gesetzt haben, indem sie den Kurs sofort wieder aggressiv runterziehen, um ihn kurze Zeit später wieder hochzuziehen.

„BUY THE INFORMATION“ – das ist, was Market Maker wollen.

Setup SIDEWAYS Range

Setup SIDEWAYS Range

Konsolidierungs-/Akkumulierungsphasen > Kurs geht seitwärts. In diesen Zonen planen MM ihren nächsten Schritt. Während z.B. alle Trader Long gerichtet sind, holen sie sich über die Seitwärtsphase Liquidität, platzieren ihre Shorts wieder am höchsten Level, setzen dann den Kurs an relevanten EMAS seitwärts fort und “knallen“ ihn dann mit einer roten Vector Candle wieder runter. Gleiches Szenario umgekehrt.

W & M

W & M

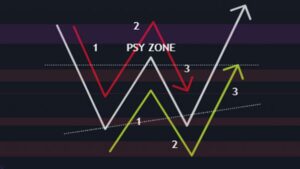

Und auch „W & Ms“ sind psychologische Trigger Points & Trapping Zones. Sie sind immer Start eines neuen Zyklus auf den verschiedenen Timeframes. Und das in allen möglichen variablen Varianten! MM lassen die Trader glauben, dass der Kurs endgültig an S&R/EMAS angekommen ist und in die Gegenrichtung fortgesetzt wird, bauen ihre Retraces ein und trappen somit die Trader.

Psychologie des „W“s:

Psychologie des „W“s:

Ein „W“ stellt immer eine Umkehrung in der Umkehrung dar:

1. Teil: Der erste Schenkel ist das Down: Drop > Retrace > Continuation to the downside

2. Teil: Rise > Retrace > Continuation to the upside

Teil 1

1. „Falle“: Erster Schenkel > am First Leg werden die Vector Candles gebildet – meist 3 Pushes – das „Spiel“ beginnt. Die MM bringen damit den Preis an einen relevanten Punkt im Chart – meist ein EMA Support und bereiten es vor die Verkäufer zu trappen, während sie ihre Longs am Weg hinunter platzieren.

2. Reversal (up): Retails platzieren wieder ihre Longs, weil sie denken der Support hält. Der Punkt an dem der Retrace endet (Spitze in der Mitte) ist ein psychologischer Punkt der MM und richtet sich nach den Liquidity Points aus den Shorts vom ersten Schenkel und findet meist auch an einem wichtigen EMA statt. MM bereiten die nächste Falle vor.

3. Stop an der Spitze > Drop down

Teil 2

2. „Falle“: Zweiter Schenkel > Drop down > Liquidierung der Longs vom 1. Retrace > Stop > 2. Retrace (Vector Candles) > Shifting of the Zone

Die Spitze des „W“s ist die „psychologische Zone“. Am zweiten Schenkel beginnt das richtige Business der MM. Dort liegt jetzt die meiste Aufmerksamkeit der Retailer. An dem Punkt eröffnen die MM die zweite Möglichkeit Short zu gehen. In dieser PSY ZONE bereiten die MM ihr Setup vor > Shifting of the Zone > neue Liquidität > Longs.

Dasselbe Szenario bei „M“ – nur umgekehrt.

Aber bei alldem gibt es immer zwei Sichtweisen. Ja, MM „trappen“, aber gleichzeitig bieten sie die Möglichkeit, wenn man Ihre Psychologie und Algorithmen erkennt, in diesem einzigartigem „Spielfeld“ Geld zu machen.

Was steckt hinter der „DREI“ der Market Maker?

Es ist reine Psychologie. (Der Auschnitt dient der Veranschaulichung, dass es nicht immer straight up & down läuft). In kurzen Worten könnte man sagen: Phase 1 > Aufmerksamkeit/Interesse, “schüren der Gier”, Phase 2 > Unsicherheit, Fear vs. Greed, auf Bestätigung warten, nachdenken, Phase 3 > Gier, FOMO > Angst etwas zu verpassen.

Beispiel: Typische Gedankengänge eines Traders, wenn er zum Chart kommt

Range > W Formation > das bringt die Aufmerksamkeit/das Interesse an den Punkt im Chart

Level 1

Kurs geht hoch > oh, wow … da passiert was > Happy Day. Ich wart jetzt aber mal auf die Bestätigung

Retrace: Puh, das war ein heftiger Move, ich glaub, ich warte noch. Ganz sicher bin ich nicht.

Level 2

2) Continuation 1/Kurs zieht weiter rauf: Oh, wow … Kurs hat gerade das vorige Hoch durchbrochen > ich glaube, dass geht weiter, das wird was > Hmm … ganz sicher bin ich aber noch immer nicht.

Neuer Retrace > Continuation: Neue Bestätigung > Yes, ich glaub, ich hab doch recht … meine Idee vorher war richtig, ich habs verstanden.

Level 3

Continuation 2: Yes … Ranges einmal, sogar zweimal durchbrochen > jetzt geht der Kurs durch die Decke. That’s it, JETZT geh ich rein …

STOP: Bämmmm … M (Peak Formation): Das ist sicher nur ein kleiner Rücksetzer > Konsolidierung – alle haben gesagt der Kurs geht durch die Decke.

Drop Level 1

Drop Level 2

Drop Level 3

No words needed. Das ganze „Spielchen“ umgekehrt mit Short.

Oder: 3 Hits an die EMA, 3 Hits an S & R, sämtliche Chartpattern – 3 Hits > Continuation … Candlesticks > „3 White Soldiers, 3 Black Crows, 3 Outside up …. usw. usf. Natürlich spielt es sich nicht immer exakt aus, aber Market Maker „agieren in DREI“. Und das sollte man immer im Hinterkopf haben.

Spoofing

Genauso gerne werden von den MM die Orderbücher manipuliert > Spoofing. Es ist faszinierend zu beobachten, was sich in der Bookmap in ein paar Minuten so abspielt. Wenn man sich ein bisschen damit beschäftigt, erkennt man wie die Algorithmen Orders platzieren und in den nächsten Minuten sind sie wieder gelöscht. Wenn sich der Trader also schlau macht, um die Kursrichtung zu finden und es sind z.B. große Mengen an Kauforders platziert, geht der Trader von einem Up Trend aus, weil er glaubt, dass eine große Nachfrage in diesem Preisniveau herrscht. Wenn sich der Markt dann dem Niveau nähert, dauert es nicht lange und sie verschwinden wie von Zauberhand und der Preis fällt weiter – ist eine sehr kostengünstige Manipulation der MM.

Pump & Dump

Market Maker entscheiden sich für den gleichzeitigen Kauf von Assets zur selben Zeit. Der Preis beginnt zu steigen, da eine große Menge an Geld hineinfließt. Infolgedessen ziehen Einzelhändler mit dem Kauf dieser Assets nach, um ja keine Gewinne zu verpassen. Und während Kleinanleger schön mit FOMO kaufen, verkaufen Market Maker wieder in großen Mengen, wodurch die Preise fallen. Folglich halten sie die Retailer in den „roten Zahlen“ und zwingen sie psychologisch dazu, Verluste hinzunehmen, um Liquidität zu gewinnen.

Was ist die Conclusion aus all dem?

Fundamental Analyse > wichtig. Fundierte Technische Analyse > wichtig. Risikomanagement und Mindset > super wichtig. Willst du nachhaltig erfolgreich traden, beobachte, teste und fange an, immer mehr wie ein Market Maker zu denken.

Nimm dir Zeit und „backteste“ das Asset, dass du tradest. Wie hat sich der Coin in der Vergangenheit verhalten? Was passierte in der Vergangenheit in den Zonen, an den EMAs, an S & R, wie spielen sich die Patterns auf den einzelnen Timeframes aus?

Gehen die Stophunts eher bis zur Midrange oder weiter? Holt er Vector Candles sofort oder erst später im Normalfall ab, auf welchen Timeframes am besten ersichtlich? An welchen Punkten in den einzelenen Timeframes sind die Market Maker ins Spiel gekommen (Vector Candles/Speed of Candles > Rise up/Drop down + umgekehrt)? Wie verhält er sich in den einzelnen Market Sessions? Wenn du nicht BTC tradest, dann: Wie sehr hängt er an BTC? Reagiert er im selben Ausmaß oder verhält er sich konstanter oder reagiert er sogar über?

Und beobachte dich selbst, wenn du eine Entscheidung triffst. Hinterfrage dich: Denkst du gerade wie Millionen andere You Tube Trader oder siehst du über den Tellerrand und hast du deine Emotionen unter Kontrolle und stellst dir die Fragen: In welcher Stuktur spielt es sich gerade ab? Woher kommt der Kurs? Was war/liegt in der Vergangenheit? Was was plant er und bereitet er gerade vor? An welchen Punkt im Chart hat er schon mal “getrappt”? Wo wird er es wieder tun? Was ist sein nächster Step? Wo plant er jetzt schon, um später, wenn der Kurs wieder zurück kommt, seine Gewinne zu holen? Usw. usf.

Natürlich kann man NIE zu 100% WISSEN, was als nächstes passiert, die KONTROLLE werden IMMER die Market Maker haben. Aber es ist wie in einer Beziehung: Es gibt immer zwei Seiten, zwei Sichtweisen, zwei Standpunkte – will man sich in der Mitte treffen, sodas beide Seiten partizipieren, hilft es ungemein sich zwischendurch in die Rolle des Gegenübers zu versetzen.

Read recent articles

Wie kann ich ‚etwas‘ SEIN, was ich noch nicht bin?

Höre auf, dir immer wieder dieselben alten Geschichten …

Mehr über mich – Story of my Life – Shortcuts